Den 1 april publicerade jag en analys här på InvesteraMera om Berner Industrier. Då stod aktien runt 42 kronor, nära en avkastning på 100%. Sedan dess har mycket hänt, både operationellt och kursmässigt, vilket gör det lämpligt med en uppdatering.

Diskutera aktien och analysen i vår Facebook-grupp eller på vår Discord.

Kort sammanfattning av tidigare analys

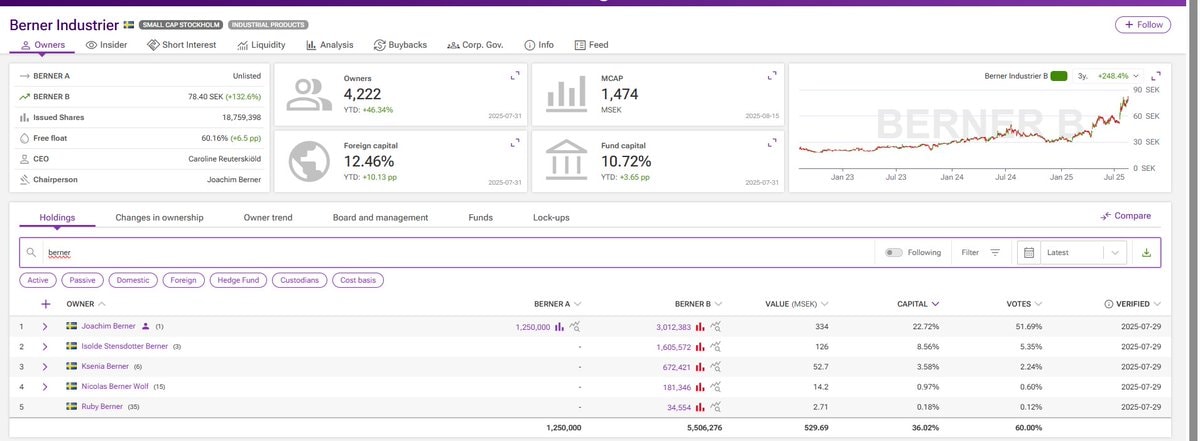

Berner Industrier har utvecklats från ett familjeägt teknikhandelsbolag till en nordisk industrikoncern med fokus på teknikhandel, energi och miljö. Under nya VD Caroline Reuterskiöld har bolaget genomgått en omfattande omställning mot decentralisering, där dotterbolagen fått större självständighet.

Bolaget omsätter runt 1 miljard kronor med stabila kassaflöden och en stark finansiell position. Strategin framåt bygger på sund kapitalallokering och värdeskapande förvärv, något som lockat in William Thorndikes fond, författare till kapitalallokeringsboken ”The Outsiders”

Aktien värderades lägre än de större serieförvärvarna (Lifco, Addtech, Lagercrantz), men med förbättrade marginaler och kommande förvärv finns potential för uppvärdering. Ledningens incitament och den nya ägarbilden stärker utsikterna för långsiktigt aktieägarvärde.

Ursprungsanalysen hittar du här

Som jag skrev då fanns flera tydliga triggers för aktien, och flera av dem har redan materialiserats.

Den första kom snabbt: den 10 april, bara dagar efter analysen, annonserades ett förvärv. Bolaget hade tidigare upprepat att man planerade förvärv sedan Caroline städat upp bolaget, samtidigt som det fria kassaflödet sedan 2022 använts för att systematiskt minska skulden. I min mening låg därför allt till rätta för ett förvärv under 2025.

Förvärvet av Autofric

Objektet blev Autofric i Hagfors. Bolaget startade 1984 som legotillverkare, men har sedan dess utvecklats till ett industribolag med egna produkter. I en intervju i podden Börsens Finest påpekade nyligen Johan Steene, VD för Teqnion, att rena legotillverkare historiskt inte levererat den avkastning man önskat, och att fokus nu istället är på produktbolag. Berner verkar fått det rätt från början 😉

Fokus ligger mycket på lösningar för reningsverk, vilket går hand i hand med Berners profil kring hållbarhet. Distributionsdelen har redan försäljning mot denna sektor. Med en omsättning på cirka 60 MSEK och ett EBIT på 8,3 MSEK befinner sig Autofric i en attraktiv storlek – något större än Berners tidigare förvärv, men samtidigt ett stabilt och lönsamt industribolag med hög avkastning på eget kapital.

Skruvpressar, källa: Autofric

Köpeskillingen landade på 55 MSEK, med en potentiell tilläggsköpeskilling på 20 MSEK. Det motsvarar en initial multipel på 6,6x EBIT, eller cirka 15% IRR (räknat på eget kapital).

Som jag uppfattat det så kände Autofric till Bernerbolagen, antagligen då Berner tidigare har inriktning mot reningsverk, och ansåg att människorna på Berner var tekniskt duktiga. Därmed har Berner en edge inom vissa hållbara nischer och blir preferred buyer.

Förvärvet förändrade caset påtagligt och gav plötsligt mer synlighet i equity storyn. Marknaden reagerade initialt relativt svagt t: kursen steg först 3% men slutade dagen hela 13% upp. Jag passade på att köpa mer med den kassa jag hade tillgänglig – ett beslut som i efterhand inte ser alltför dumt ut, med viss hindsight bias.

Q1 och Q2an – visiblitet i caset

Redan i Q4 2024 syntes en tydlig acceleration i orderingången. Q1 bekräftade trenden med +18,2% orderingång, men marknaden verkade inte riktigt förstå vilken effekt detta skulle få på resultatet. När omsättningen slutar släpa efter orderboken innebär det i praktiken att merparten faller ner på sista raden. Efter Q1 ökade jag min position ytterligare, då visibiliteten för Q2 var god både vad gäller den operativa hävstången och konsolideringen av förvärvet.

Q2-resultatet kom in lite högre än väntat: topline växte med 7,1%, men vinsten steg hela 56%. Det visar tydligt hur operativa hävstången nu börjar slå igenom, även om omsättningen fortfarande utvecklas i en lugnare takt. Rapporten var i mitt tycke inte så stark som marknaden verkade tycka, men den stora kursreaktionen speglar snarare att fler nu börjar förstå vilken marginalexpansion som kan ligga framför bolaget. Ett industribolag med växande andel egna produkter har förutsättningar för väsentligt högre marginaler än dagens 6%.

Flöden

Det har även skett mycket på ägarlistan. Flera från ägarfamiljen har sålt av sina aktier bland annat Joakim Berner, som är styrelseordförande. På köpsidan finns dock nytillkomna styrelseledamoten Johan Lannebo. Bolaget är i en intressant storlek där fonden nu kan börja ta positioner, något som inte börjat återspegla sig än. Det är oroande enligt mig att Bernerfamiljen säljer aktier, i flera fall över 50% av deras innehav. Samtidigt finns det förståelse att man varit tungt investerad i aktien och skördar frukt när den gått upp.

Värdering och utsikter

Värdering och utsikter

Nu värderas Berner snarare i linje med övriga medelstora serieförvärvare. Operativt ser H2 väldigt fint ut för bolaget, men frågan är hur mycket som är inprisat på dessa kurser. Balansräkningen framgent är fortsatt stark på ND/EBITDA på 1 och att anta ytterligare ett något mindre förvärv är inte orimligt. Samtidigt hade det inte det varit en lika stor katalysator som första, men om det blir något lika fint som Autofric, hade kunnat öka min conviction ytterliggare i caset och ledningen.

Jag har sålt en stor del av mina aktier runt 80kr samt en mindre del på 60kr som jag senare köpte tillbaka. Berner kan därmed hänvisas som en stark bidragsgivare till min avkastning YTD. Nu i efterhand är det såklart enkelt att tänka att man borde sizeat större i Berner. Det var ett enkel EV+ bet där det fanns en stabil underliggande affär med flera optioner, som ej var inprisade. Nedsidan bör därmed varit relativt begränsad. Men det får man ta med sig till nästa affär!

Diskutera aktien och analysen med författaren i vår Facebook-grupp eller på vår Discord.